2019年,人工智能、大数据、物联网等金融科技在商业银行广泛应用,银行的业务形态、产品模式和服务方式正面临着前所未有的机遇与挑战。利用金融科技,打造更加全面开放的数字化银行,构建基于“金融+场景”的智慧金融生态圈成为银行渠道变革的主要方向。互联网金融科技公司倒逼银行金融科技创新及应用,金融智能机具厂商作为银行金融科技输入的重要力量也紧跟银行渠道转型需求,结合产品创新及线下场景应用优势,赋能银行新一轮的渠道变革。

ATM总体保有量下降 网点智能设备形态功能多样化

据中国人民银行2019年11月发布的《2019年第三季度支付体系总体运行情况》显示,截至第三季度末,全国ATM机具保有量为108.88万台,较上季度末环比减少1.16万台,较2018年第三季度同比减少3.98万台;全国每******对应的ATM数量7.80台,较上季度末环比下降1.05%,较2018年第三季度同比下降3.94%。

与此同时,据中国银行业协会《中国银行业社会责任报告》显示,国内银行业平均离柜率持续上升,截至2018年末,行业平均离柜率达到88.67%。2019年末行业平均离柜率有望达到90%。银行离柜率的快速提升,一方面来自线上渠道对网点柜面业务的分流,另一方面来自于大额存取款机、对公智能柜台等新型网点智能设备对网点柜面业务的进一步迁移。这类新型网点智能设备在加速银行网点智能化的同时,也为ATM行业注入了新的生命力。

传统现金设备进入换机市场 维保服务成竞争法宝

目前,国内银行网点内传统现金设备以存取款一体机为主,占比已超过98%。2019年,传统现金设备市场竞争格局稳定,市场销售排名前五的厂商与去年保持一致。从市场销售份额分布看,广电运通以28.06%的市场份额,已连续12年占据行业******,怡化跟随其后占据21.57%的份额。市场销售排名前五的厂商市场集中度超91%,市场集中度进一步提高。

伴随银行渠道扩张的放缓以及银行网点的轻型化、智能化转型,传统现金设备市场逐渐趋于饱和,进入换机市场。其中,取款机将在换机过程中逐步被存取款一体机替代,最终淡出市场。与此同时,大额存取款机等新型网点智能设备也对传统形态的存取款一体机形成替代效应,或将加速存取款一体机的换代升级。

在这一变革中,值得注意的是,除了产品的品质外,银行对于厂商售后运维的响应效率和服务质量要求越来越高,拥有较大维保覆盖率、服务信息化完善、服务经验丰富的厂商更有竞争优势。银行开始要求将设备采购和服务捆绑,没有服务能力的设备商被残酷淘汰,维保服务领域出现了强者恒强弱者转场的局面。据公开资料,辰通智能、神州数码和新达通这三大厂商共计5万余台金融自助设备维保服务,已悄然由行业龙头广电运通接手。广电运通2018年年报披露,广电运通基于物联网及资源调度的自研AOC系统平台已为全国近200多家银行客户提供金融设备云管家服务,涵盖中、农、建、交、邮政、邮储、民生、浦发、城商行和农商行等各大银行。通过AOC系统,广电运通可以实现接到报修后的5分钟内完成工单派发,并按照出发、到达、开始服务等每个服务时间节点进行管控。与竞争对手相比,广电运通的自有维保服务能力占有******的优势,拥有售后服务工程师近4000人,全国服务站超过900个,服务设备总量达20.8万台,市场占有率19.1%。

新一代银行网点智能设备需求爆发 大额存取款机引领行业新增长

随着银行网点的智能化转型浪潮兴起,以智能柜台为代表的产品已基本完成推广普及,2019年,市场销售排名前三的厂商包括:广电运通、长城、恒银。目前智能柜台已成为网点标配,国有大行率******入换机市场,市场趋于成熟。

伴随着新一代智能网点设备需求的升级,融合了智能柜台与现金服务功能的大额存取款机成为业界关注重点,作为新一代银行智能服务终端,在业务覆盖、交互体验、应用场景等方面均展示出明显优势,也为银行业务结构优化、服务体验升级带来新动能。2018年在个别大行及股份制银行试点上线后,在行业内引起很大反响。2019年,各商业银行积极推进,纷纷立项大额存取款机项目,截至年末,几大国有银行中除工商银行外,其他银行均已完成大额存取机招标。其中广电运通凭借在现金领域积累的技术实力,在众多厂商中脱颖而出,成为新一代银行网点智能设备爆发市场******的受益者,斩获了最多的大行入围资格,先后成为农行、中行、建行、邮储的主要入围供应商。相信2020年随着在行业内的推广普及,该产品需求会进一步爆发。

对公业务迁移、场景融合创新 银行创新与发展前景展望

在零售银行业务之外,未来,银行票据、对公业务的全面自助化迁移或将为智能柜台市场带来新的增长点。随着银行柜员职责从柜面业务办理转向厅堂营销,复杂柜面零售业务及简单对公业务将成为银行下一阶段柜面业务自助化迁移的重点,如个人存单票据类业务、对公开户业务的自助化办理等。2019年,在对公业务开始显著发力的平安银行,在智能柜台上使用上大胆创新。在平安集团“金融+科技”引领下,平安银行构建“智慧远程”对公服务新模式,提出“轻前端、重远程、强流程”的对公运营新理念。依据此理念,平安银行与广电运通联合开发了一款对公一体化自助设备(CTM),此设备以智慧远程服务模式为核心进行研发,可支持90%以上的对公业务,是国内******台智识别、智远程、智交互、智鉴别的对公智能服务终端。

在提升网点智能化水平的同时,如何通过金融科技加强场景化建设,打通金融领域的各个环节,构建更加开放的金融生态圈成为银行渠道变革的新热点。

近年来,传统金融智能设备提供商因非现支付的冲击,大部分在积极谋求转型。其中,ATM时代的龙头广电运通自2017年年底开始转型为行业人工智能解决方案提供商,针对“智慧银行+”,已打造多个行业标杆案例,如与建行合作推出“移动金融服务舱·5G智慧政务小屋”、“刷脸乘车”、“5G智能网点物联总控”等跨界创新产品,综合技术落地能力较强;怡化和恒银在探索智能网点改造和建设等方面也取得了一些创新成果;长城凭借设备制造优势布局银医、银行+新零售智能终端。

金融科技、售后服务综合能力的布局决胜未来

近年,在人工智能、区块链、云计算、大数据等一系列创新技术的金融科技赋能下,商业银行的业务和服务渠道持续完善,逐步实现了从交易智能化向网点智能化的转型。一方面,银行通过加大投放智能设备,优化网点布局,提升网点交易的智能化水平。另一方面,通过金融科技手段提升网点各业务场景的全面智能化。

各大银行年报数据显示,商业银行对金融科技领域的投入持续提高。2018年,国有大行金融科技投入普遍占营业收入比重的2%左右,股份制银行中部分银行金融科技投入占营业收入比重接近3%;2019年,邮储银行将拿出营业收入的3%左右投入到信息科技领域,交通银行的科技投入在营业支出中的占比将从5%提高到10%。股份制银行中,招商银行2019年研发和科技投入将提升到营收的3.5%,平安银行2019年上半年IT支出同比增长36.9%。

但对传统金融智能设备提供商而言,要从这场银行变革中分一杯羹不是易事。一方面,越来越多的银行成立了自己的科技公司,截至2020年1月份,一共有8家银行机构拥有自己的科技子公司;另一方面,新一代智能网点对人工智能、大数据、区块链等新技术的综合应用要求不再停留在“装点门面”,而需要切实提升服务效率和获客能力,这需要银行服务商有软硬一体化综合解决方案的技术储备及落地能力。

总体而言,在提升网点智能化水平的同时,如何通过金融科技加强场景化建设,打通金融领域的各个环节,构建更加开放的金融生圈,正成为银行渠道变革的新热点。各智能设备和解决方案提供商需要拥有较高的综合科技能力,包括自主技术积累、服务水平,以及跨界融合、产业链整合的能力,才能与银行站在智能化升级的同一战线,助推银行金融行业的高质量发展。

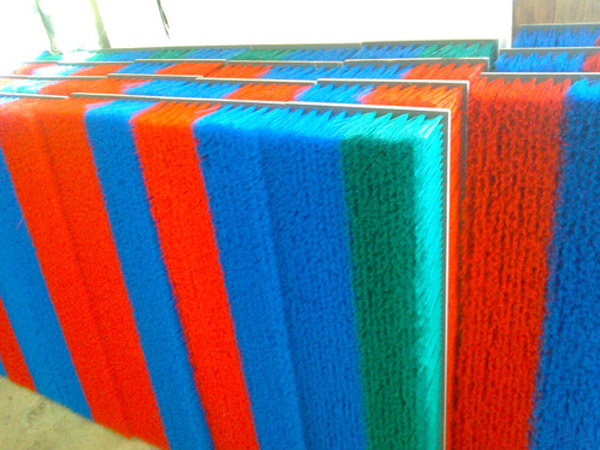

扫雪刷

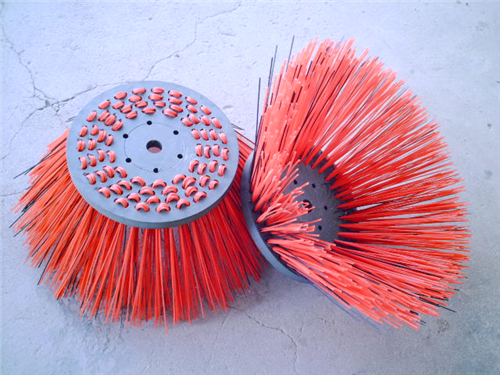

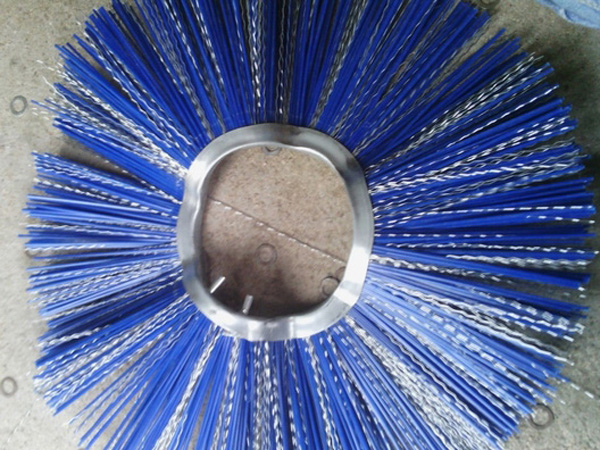

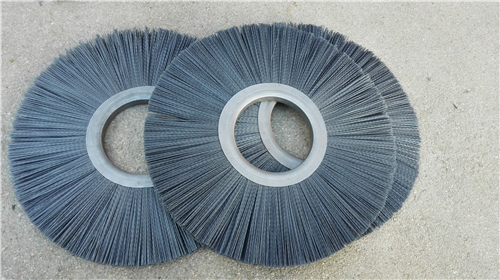

扫雪刷  圆盘刷

圆盘刷  皮带刷

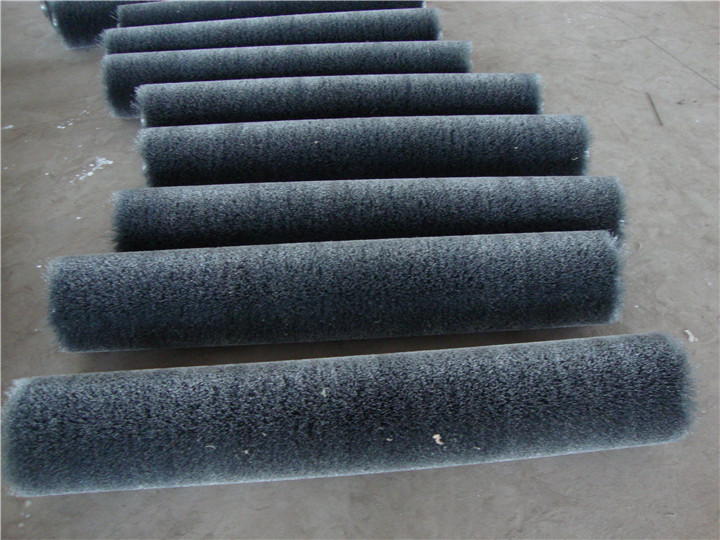

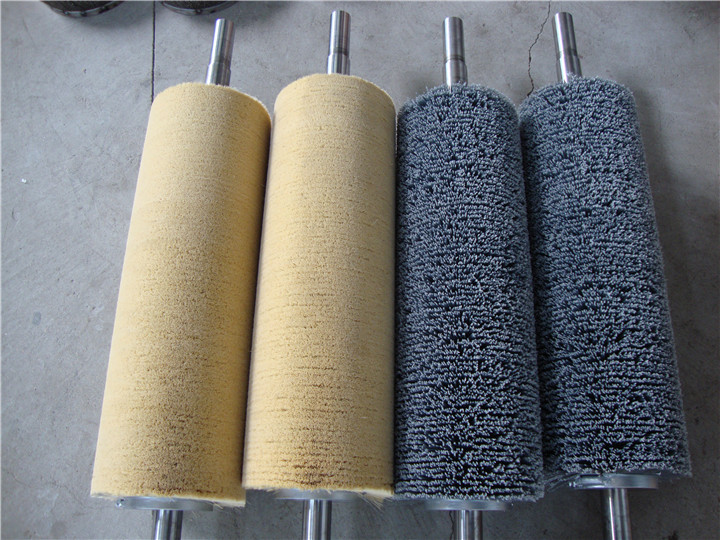

皮带刷  毛刷辊

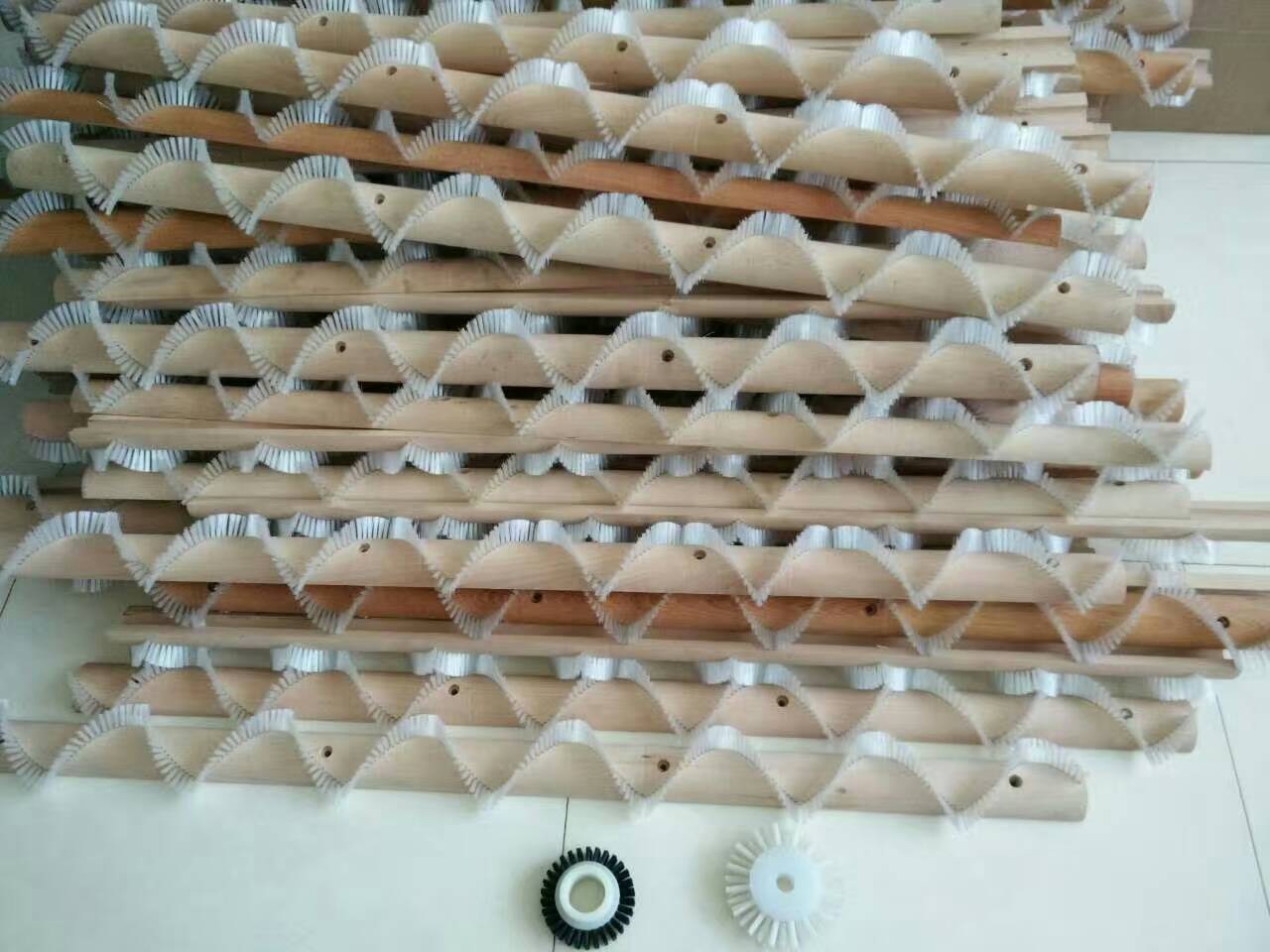

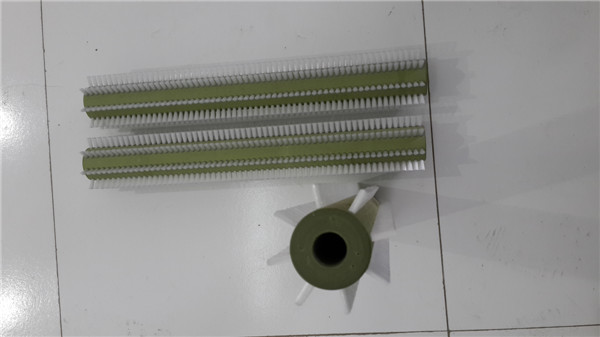

毛刷辊  单排扶梯毛刷

单排扶梯毛刷  管道刷

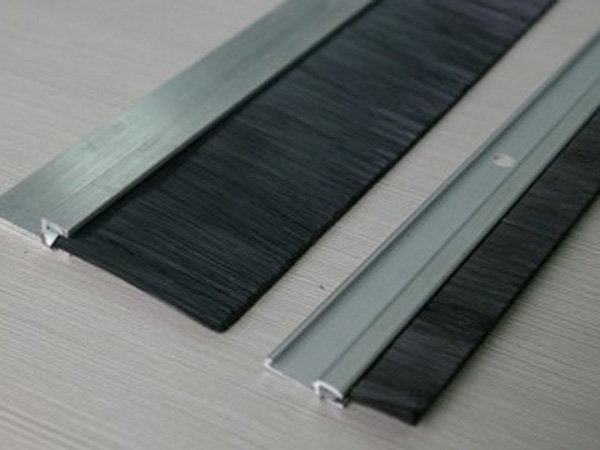

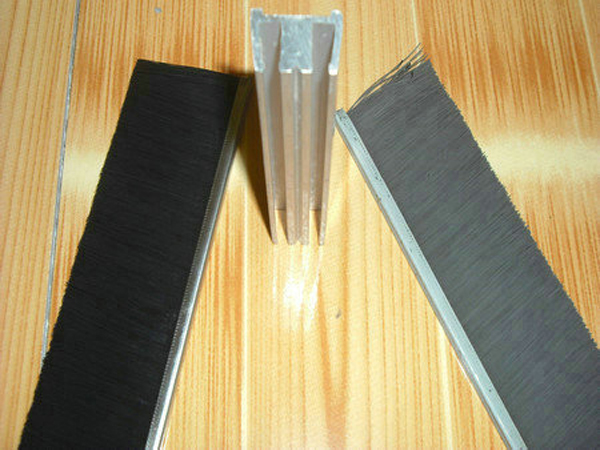

管道刷  条刷/扶梯条刷

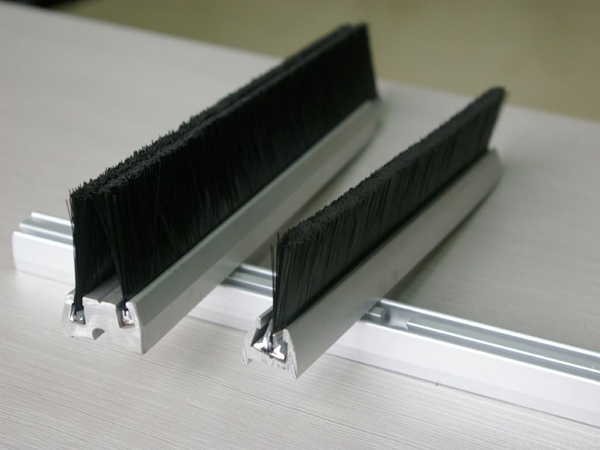

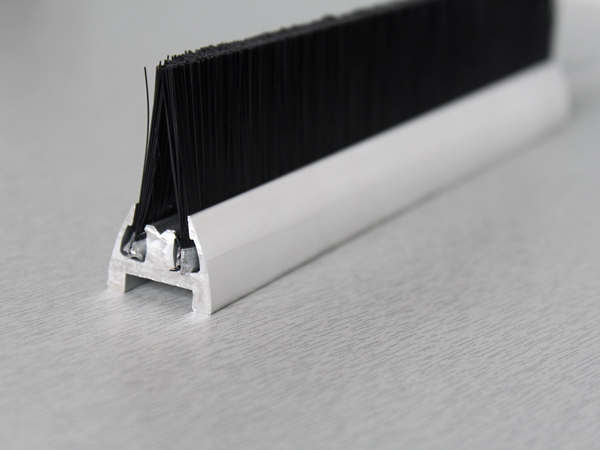

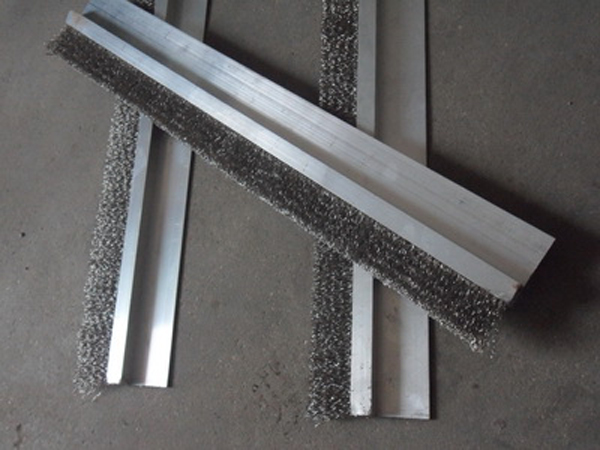

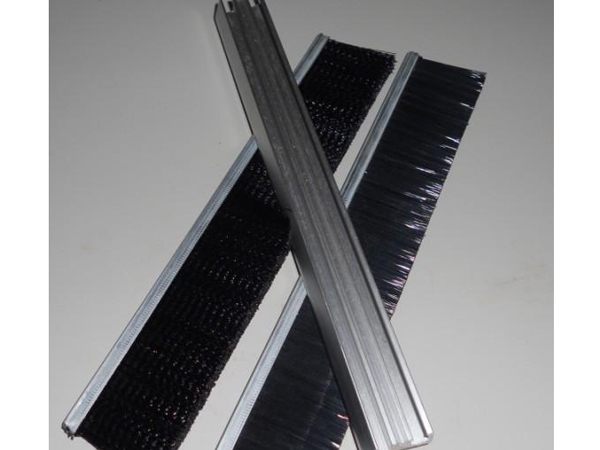

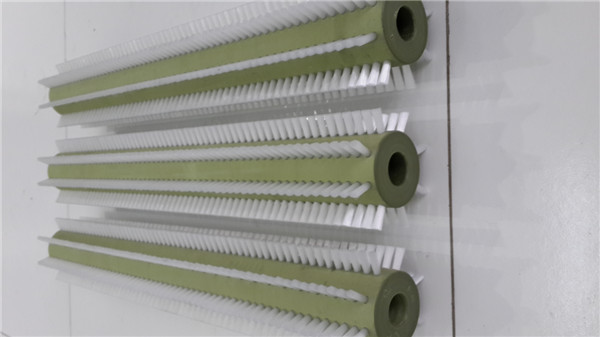

条刷/扶梯条刷  条刷/扶梯条刷

条刷/扶梯条刷  橡胶辊

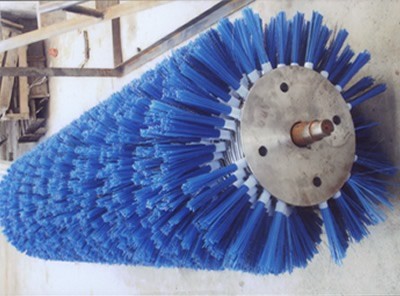

橡胶辊  扫路刷

扫路刷  圆盘刷

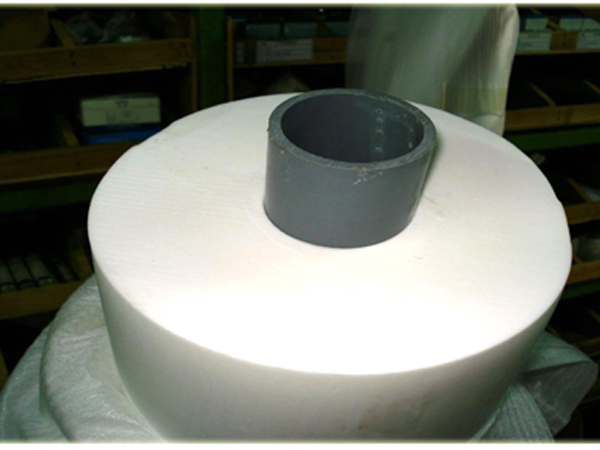

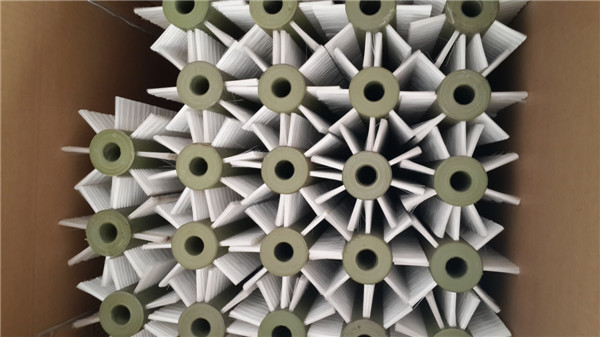

圆盘刷  工业植毛滚筒刷

工业植毛滚筒刷  弹簧刷

弹簧刷  皮带刷

皮带刷  条刷/扶梯条刷

条刷/扶梯条刷  条刷/扶梯条刷

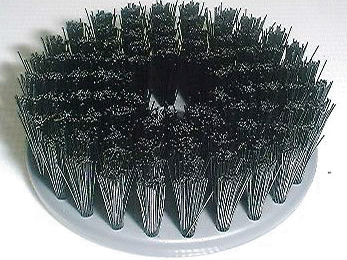

条刷/扶梯条刷  钢铜丝刷

钢铜丝刷  条刷/扶梯条刷

条刷/扶梯条刷  弹簧刷

弹簧刷  毛刷辊

毛刷辊  弹簧刷

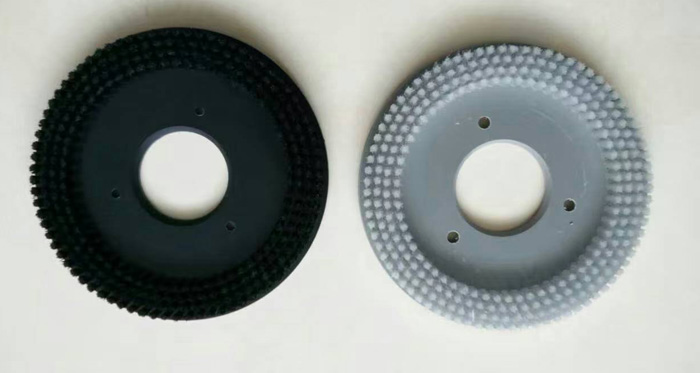

弹簧刷  圆盘刷

圆盘刷  工业植毛滚筒刷

工业植毛滚筒刷  弹簧刷

弹簧刷  弹簧刷

弹簧刷  清扫器

清扫器  条刷/扶梯条刷

条刷/扶梯条刷  毛刷辊

毛刷辊  圆盘刷

圆盘刷  扫雪刷

扫雪刷  圆盘刷

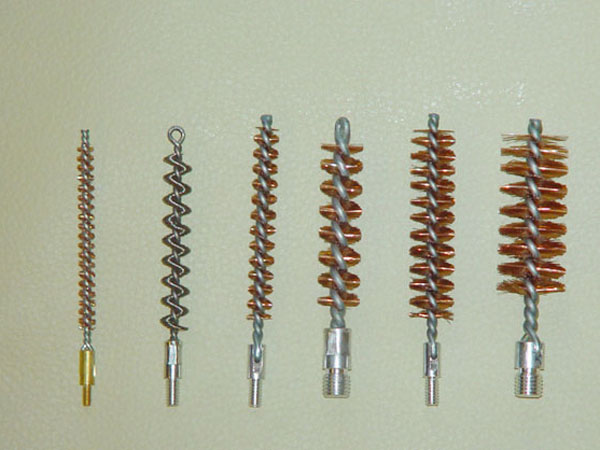

圆盘刷  管道刷

管道刷  茶叶机刷辊

茶叶机刷辊  毛刷辊

毛刷辊  木板刷PVC板刷

木板刷PVC板刷  扫路刷

扫路刷  工业植毛滚筒刷

工业植毛滚筒刷  圆盘刷

圆盘刷  毛刷辊

毛刷辊  管道刷

管道刷  条刷/扶梯条刷

条刷/扶梯条刷  扫路刷

扫路刷  毛刷辊

毛刷辊  毛刷辊

毛刷辊  木板刷PVC板刷

木板刷PVC板刷  毛刷辊

毛刷辊  条刷/扶梯条刷

条刷/扶梯条刷  圆盘刷

圆盘刷  弹簧刷

弹簧刷  扫路刷

扫路刷  剑麻条刷

剑麻条刷  扫雪刷

扫雪刷  木板刷PVC板刷

木板刷PVC板刷  扫雪刷

扫雪刷  茶叶机刷辊

茶叶机刷辊  清洗刷

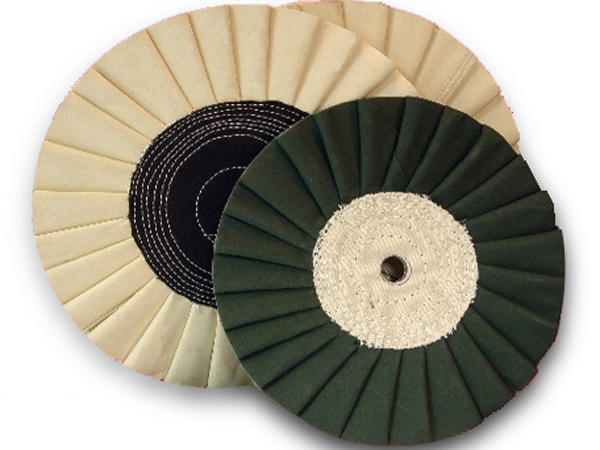

清洗刷  抛光刷

抛光刷  清扫器

清扫器  扫路刷

扫路刷  海绵吸水辊

海绵吸水辊  弹簧刷

弹簧刷  条刷/扶梯条刷

条刷/扶梯条刷  弹簧刷

弹簧刷  清洗刷

清洗刷  钢铜丝刷

钢铜丝刷  钢铜丝刷

钢铜丝刷  条刷/扶梯条刷

条刷/扶梯条刷  圆盘刷

圆盘刷  条刷/扶梯条刷

条刷/扶梯条刷  条刷/扶梯条刷

条刷/扶梯条刷  清洗刷

清洗刷  清扫器

清扫器  扫路刷

扫路刷  条刷/扶梯条刷

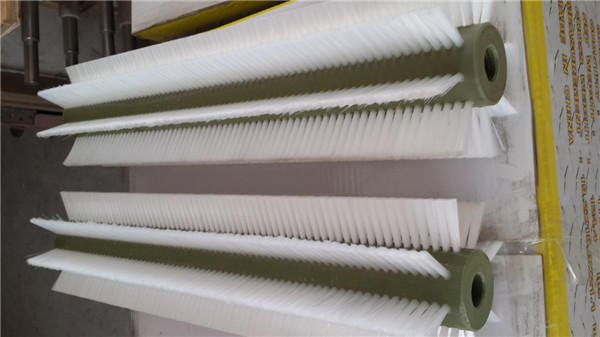

条刷/扶梯条刷  毛刷辊

毛刷辊  管道刷

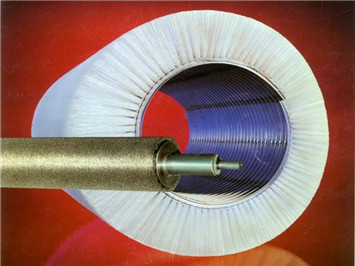

管道刷  弹簧刷

弹簧刷  条刷/扶梯条刷

条刷/扶梯条刷  条刷/扶梯条刷

条刷/扶梯条刷  圆盘刷

圆盘刷  扫雪刷

扫雪刷  管道刷

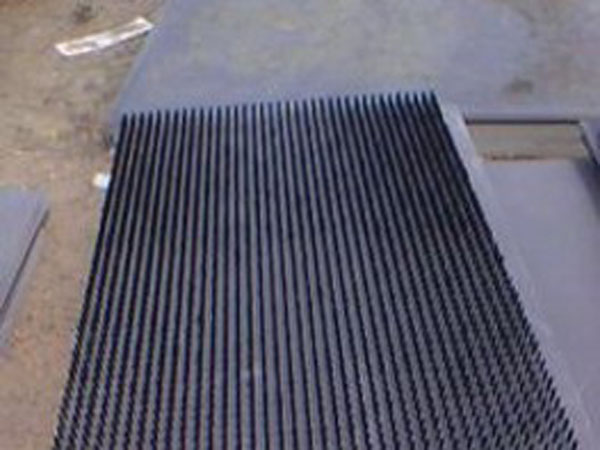

管道刷  钢板预处理刷滚

钢板预处理刷滚  圆盘刷

圆盘刷  毛刷辊

毛刷辊  毛刷辊

毛刷辊  钢铜丝刷

钢铜丝刷  弹簧刷

弹簧刷  扫雪刷

扫雪刷  皮带刷

皮带刷  毛刷辊

毛刷辊  皮带刷

皮带刷  皮带刷

皮带刷  毛刷辊

毛刷辊  扫路刷

扫路刷  毛刷辊

毛刷辊  橡胶辊

橡胶辊  工业植毛滚筒刷

工业植毛滚筒刷  毛刷辊

毛刷辊  条刷/扶梯条刷

条刷/扶梯条刷  条刷/扶梯条刷

条刷/扶梯条刷  扫雪刷

扫雪刷  弹簧刷

弹簧刷  扫路刷

扫路刷  海绵吸水辊

海绵吸水辊  扫雪刷

扫雪刷  钢板预处理刷滚

钢板预处理刷滚  毛刷辊

毛刷辊  管道刷

管道刷  扫雪刷

扫雪刷  圆盘刷

圆盘刷  扫路刷

扫路刷  扫雪刷

扫雪刷  钢铜丝刷

钢铜丝刷  毛刷辊

毛刷辊  扫雪刷

扫雪刷  钢板预处理刷滚

钢板预处理刷滚  毛刷辊

毛刷辊  皮带刷

皮带刷  扫路刷

扫路刷  清扫器

清扫器  条刷/扶梯条刷

条刷/扶梯条刷  扫路刷

扫路刷  毛刷辊

毛刷辊  抛光刷

抛光刷  抛光刷

抛光刷  扫路刷

扫路刷  钢板预处理刷滚

钢板预处理刷滚  扫雪刷

扫雪刷  木板刷PVC板刷

木板刷PVC板刷  钢铜丝刷

钢铜丝刷  条刷/扶梯条刷

条刷/扶梯条刷  扫雪刷

扫雪刷  抛光刷

抛光刷  钢铜丝刷

钢铜丝刷  弹簧刷

弹簧刷  扫路刷

扫路刷  扫路刷

扫路刷  工业植毛滚筒刷

工业植毛滚筒刷  扫路刷

扫路刷  圆盘刷

圆盘刷  钢铜丝刷

钢铜丝刷  弹簧刷

弹簧刷  茶叶机刷辊

茶叶机刷辊  毛刷辊

毛刷辊  扫雪刷

扫雪刷  条刷/扶梯条刷

条刷/扶梯条刷  毛刷辊

毛刷辊  毛刷辊

毛刷辊  圆盘刷

圆盘刷  扫路刷

扫路刷  毛刷辊

毛刷辊  管道刷

管道刷  毛刷辊

毛刷辊  毛刷辊

毛刷辊  毛刷辊

毛刷辊  钢板预处理刷滚

钢板预处理刷滚  工业植毛滚筒刷

工业植毛滚筒刷  清洗刷

清洗刷  弹簧刷

弹簧刷  茶叶机刷辊

茶叶机刷辊  钢板预处理刷滚

钢板预处理刷滚  海绵吸水辊

海绵吸水辊  木板刷PVC板刷

木板刷PVC板刷  毛刷辊

毛刷辊  清扫器

清扫器  抛光刷

抛光刷  管道刷

管道刷  毛刷辊

毛刷辊  钢铜丝刷

钢铜丝刷  弹簧刷

弹簧刷  条刷/扶梯条刷

条刷/扶梯条刷  钢铜丝刷

钢铜丝刷  抛光刷

抛光刷  弹簧刷

弹簧刷  抛光布伦

抛光布伦  剑麻条刷

剑麻条刷  毛刷辊

毛刷辊  圆盘刷

圆盘刷  木板刷PVC板刷

木板刷PVC板刷  条刷/扶梯条刷

条刷/扶梯条刷  剑麻刷

剑麻刷  条刷/扶梯条刷

条刷/扶梯条刷  剑麻刷

剑麻刷  毛刷辊

毛刷辊  剑麻刷

剑麻刷  扫路刷

扫路刷  圆盘刷

圆盘刷  扫路刷

扫路刷  工业植毛滚筒刷

工业植毛滚筒刷

13345569566

15055477646